Impôt sur le revenu et prélèvement à la source : tout comprendre au calcul de l’impôt

L’impôt sur le revenu touche l’ensemble des contribuables à proportion des revenus perçus durant l’année. Son mode de calcul est un subtil mélange de notions complexes (revenu net imposable, quotient familial, impôt brut ou net…) et de calculs pointilleux (taux d’imposition, parts fiscales, réductions et abattements…). En 2019, le prélèvement à la source est venu bousculer ce système déjà bien difficile à appréhender. Que faut-il savoir, désormais, pour effectuer son calcul d’impôt ? Pourquoi faut-il utiliser un simulateur d’impôt ? On vous dit tout.

Impôt sur le revenu : comment ça fonctionne ?

Déclarer ses revenus est une obligation légale touchant l’ensemble des personnes qui résident fiscalement en France. Mais tout le monde n’est pas imposé : seuls les contribuables dont les revenus dépassent la première tranche du barème progressif d’imposition (9 964 € en 2019) y sont soumis.

Les revenus pris en compte dans le calcul de l’impôt sur le revenu sont divisés en plusieurs catégories : traitements et salaires, revenus de remplacement (les allocations chômage, par exemple), bénéfices industriels et commerciaux, bénéfices agricoles, bénéfices non commerciaux, revenus mobiliers, revenus fonciers, plus-values immobilières, rémunérations des dirigeants.

Le calcul de l’impôt est le fruit d’un calcul complexe. Celui-ci tient compte des revenus globaux du ménage, du revenu net imposable (avec abattements et déductions), du quotient familial (le nombre de parts fiscales dont est composé le foyer), du barème progressif, et de l’application d’abattements, de crédits d’impôt ou de réductions (par exemple, celles qui proviennent de mécanismes de défiscalisation).

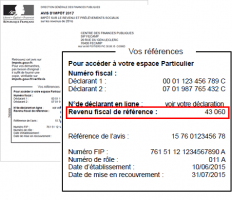

Chaque année, les contribuables doivent déclarer leurs revenus auprès de l’administration fiscale afin de déterminer le montant de leur impôt. Cette opération se fait l’année qui suit la perception des revenus. Mais ils n’ont pas à faire le calcul eux-mêmes : en remplissant les cases ad hoc de la déclaration, ils obtiennent directement le montant de leur impôt sur le revenu.

Prélèvement à la source : qu’est-ce qui a changé ?

Le 1er janvier 2019 (date de son entrée en vigueur), le prélèvement à la source est venu changer quelque peu les règles. Son principe est simple : l’impôt sur le revenu est prélevé directement sur le bulletin de paie (pour les salariés) ou perçu sur le compte bancaire professionnel (pour les autres) mensuellement ou trimestriellement, en fonction d’un taux établi à partir des données fournies dans la déclaration.

Le paiement est ainsi étalé sur les douze mois de l’année en cours. En cas de changement (hausse ou baisse des revenus, évolution du statut marital, etc.), le taux de prélèvement est actualisé chaque année au mois de septembre, et le calcul de l’impôt adapté à la nouvelle situation. Dans certains cas de figure, il est même possible de modifier son taux en cours d’année.

Là encore, le calcul de l’impôt (ou, plus exactement, du taux de prélèvement) est effectué par l’administration fiscale, à partir de la dernière déclaration en date. Ce calcul prend la forme suivante :

(IR total x (revenus imposables dans le champ du PAS/total des revenus imposables) /revenus dans le champ du PAS) x 100

Pas simple, n’est-ce pas ? Heureusement que l’impôt sur le revenu est calculé par l’administration… Mais si, pour une raison ou une autre, un contribuable souhaite calculer lui-même son taux d’imposition, il peut toujours se tourner vers un simulateur d’impôt.

Calcul de l’impôt : pourquoi utiliser un simulateur ?

Pourquoi utiliser un simulateur d’impôt, puisque l’administration fiscale le fait très bien à votre place ? La réponse est simple : pour pouvoir estimer le montant de votre impôt sur le revenu avant de faire votre déclaration, de façon à savoir combien vous allez devoir payer… et quels leviers peuvent être utilisés pour réduire cette charge !

En effet, il existe quantité de dispositifs permettant de réduire son impôt sur le revenu. Placements financiers, investissements dans l’immobilier, dons à des associations ou des partis politiques, réalisation de travaux de rénovation dans un logement, acquisition d’œuvres d’art… Ces mécanismes, qu’on appelle des niches fiscales, sont légion – il en existe plus de 450.

Utiliser un simulateur d’impôt vous permet de prendre en compte tous les cas de figure, de mieux préparer votre déclaration, et ainsi de profiter des mécanismes de réduction de votre taux d’imposition. Plus de détails au sujet des obligations fiscales des ménages sur le site Ecodroit.